本文

2021年度個人住民税の税制改正

2021年度から適用される個人住民税の変更内容についてお知らせします。

基礎控除の改正

基礎控除額が10万円引き上げられます。また、前年の合計所得金額が2,400万円超の方は、その合計所得金額に応じて控除額が段階的に減少し、2,500万円を超える場合には基礎控除が適用されなくなります。

| 合計所得金額 | 控除額 |

|---|---|

| 2,400万円以下 | 43万円 |

| 2,400万円超 2,450万円以下 | 29万円 |

| 2,450万円超 2,500万円以下 | 15万円 |

| 2,500万円超 | 適用なし |

給与所得控除の改正

給与所得控除額が一律10万円引き下げられます。また、給与所得控除額の上限が適用される給与収入金額が850万円(現行1,000万円)、上限額も195万円(現行220万円)に引き下げられます。

| 給与収入金額 | 給与所得の金額 | |

|---|---|---|

| 550,999円以下 | 0円 | |

| 551,000円以上1,618,999円以下 | 「給与等の収入金額-550,000円」で求めた金額 | |

| 1,619,000円以上1,619,999円以下 | 1,069,000円 | |

| 1,620,000円以上1,621,999円以下 | 1,070,000円 | |

| 1,622,000円以上1,623,999円以下 |

1,072,000円 |

|

| 1,624,000円以上1,627,999円以下 | 1,074,000円 | |

| 1,628,000円以上1,799,999円以下 |

給与等の収入金額を「4」で割って千円未満を切り捨てる (算出金額:A) |

「A×2.4+100,000円」で求めた金額 |

| 1,800,000円以上3,599,999円以下 | 「A×2.8-80,000円」で求めた金額 | |

| 3,600,000円以上6,599,999円以下 | 「A×3.2-440,000円」で求めた金額 | |

| 6,600,000円以上8,499,999円以下 | 「給与等の収入金額×0.9-1,100,000円」で求めた金額 | |

| 8,500,000円以上 | 「給与等の収入金額-1,950,000円」で求めた金額 | |

公的年金等控除の改正

・公的年金等控除額が一律10万円引き下げられます。

・年金収入が1,000万円超の場合、控除額に上限(195万5千円)が設けられます。

・年金所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下の場合は見直し後の控除額から10万円、2,000万円超の場合は20万円引き下げられます。

| 年金収入額 | 割合 | 控除額 | ||

| 1,000万円以下 |

1,000万円超 2,000万円以下 |

2,000万円超 |

||

| 130万円未満 | 100% | 60万円 | 50万円 | 40万円 |

|

130万円以上410万円未満 |

75% | 27万5千円 | 17万5千円 | 7万5千円 |

|

410万円以上770万円未満 |

85% | 68万5千円 | 58万5千円 | 48万5千円 |

|

770万円以上1,000万円未満 |

95% | 145万5千円 | 135万5千円 | 125万5千円 |

| 1,000万円超 | 100% | 195万5千円 | 185万5千円 | 175万5千円 |

| 年金収入額 | 割合 | 控除額 | ||

| 1,000万円以下 |

1,000万円超 2,000万円以下 |

2,000万円超 | ||

| 330万円未満 | 100% | 110万円 | 100万円 | 90万円 |

| 330万円以上410万円未満 | 75% | 27万5千円 | 17万5千円 | 7万5千円 |

| 410万円以上770万円未満 | 85% | 68万5千円 | 58万5千円 | 48万5千円 |

| 770万円以上1,000万円未満 | 95% | 145万5千円 | 135万5千円 | 125万5千円 |

| 1,000万円以上 | 100% | 195万5千円 | 185万5千円 | 175万5千円 |

所得金額調整控除の改正

給与収入額が850万円を超え、下記の要件のいずれかに該当する方が総所得金額を計算する場合は、下記の計算式で算出される金額が控除されます。

要件

・本人が特別障害に該当する

・特別障害者である同一生計配偶者もしくは扶養親族を有する

・22歳以下の扶養親族を有する

控除額の計算式

給与等の収入金額(1,000万円を超えるときは1,000万円)から850万円を控除した金額の10%が給与所得金額から控除されます。

給与所得と年金所得の両方があり、2つの合計額が10万円を超える方は下記の計算式で算出される金額が控除されます。

控除額の計算式

給与所得と年金所得の合計額から10万円を控除した金額(上限10万円)が給与所得金額から控除されます。

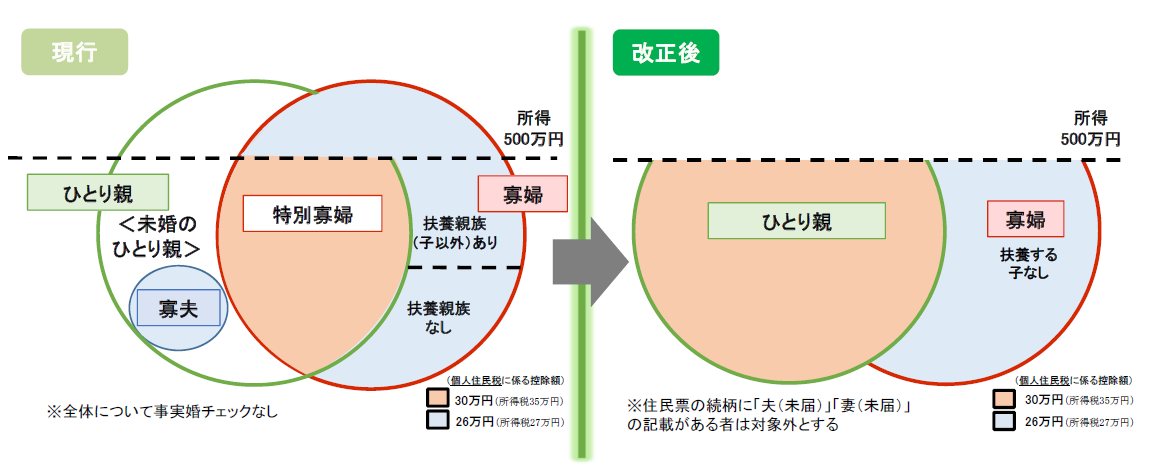

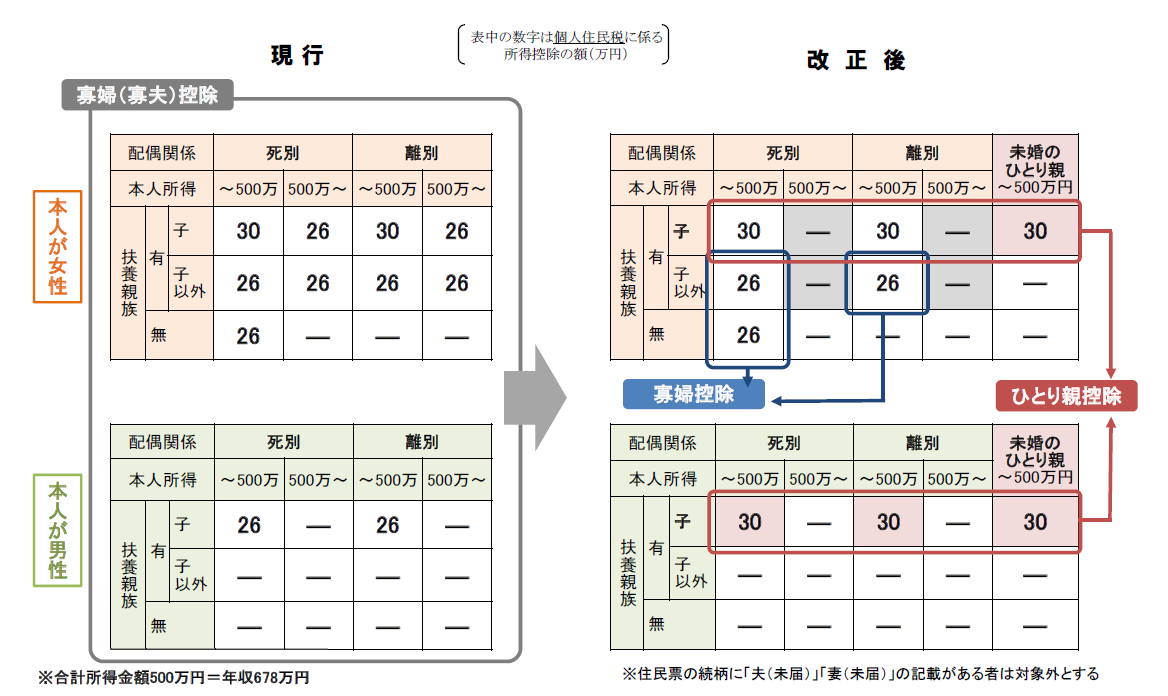

寡婦(夫)控除の改正

ひとり親控除の創設と寡夫控除の廃止

次の要件に全て当てはまる方は新たにひとり親控除(控除額30万円)が適用されます。それに伴い、特別寡婦控除と寡夫控除はひとり親控除と同一であるため廃止されます。

適用の要件

・その人と事実上婚姻関係と同様の事情にあると認められる人(※住民票の続柄に「夫(未届)」「妻(未届)」の記載がある方など)がいないこと

・生計を一にする子(総所得金額等が48万円以下)がいること

・本人の前年の合計所得金額が500万円以下であること

寡婦控除の改正

現行制度では所得要件が設けられていない寡婦(子以外の扶養親族を有する死別もしくは離別の女性)にも所得要件(本人の前年の合計所得金額が500万円以下)が設けられます。

非課税措置の改正

個人住民税の所得割および均等割の非課税基準が10万円引き上げられます。

所得割の非課税基準

35万円×(本人、同一生計配偶者および扶養親族の合計数)+32万円(同一生計配偶者および扶養親族を有する場合のみ加算)+10万円

均等割の非課税基準

28万円×(本人、同一生計配偶者および扶養親族の合計数)+16万8千円(同一生計配偶者および扶養親族を有する場合のみ加算)+10万円

人的非課税措置の対象者が障害者、未成年者、ひとり親および寡婦に変更され(現行は障害者、未成年者、寡婦および寡婦)、合計所得金額要件も135万円以下(現行は125万円以下)に引き上げられます。

青色申告特別控除の改正

取引を正規の簿記の原則に従って記録している方の青色申告特別控除額が55万円に引き下げられます。

ただし、前述の方でも次に掲げる要件のいずれかに該当する場合は青色申告特別控除額が65万円に据え置かれます。

・その年分の事業に係る仕訳帳および総勘定元帳について、電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例

に関する法律に定めるところにより電磁的記録の備付および保存を行っている。

・その年分の所得税の確定申告書、貸借対照表及び損益計算書等の提出を、その提出期限までにe-Taxを使用して行っている。

その他の改正

・同一生計配偶者および扶養親族の合計所得金額要件が48万円以下(現行38万円以下)に引き上げられます。

・配偶者特別控除の対象となる配偶者の合計所得金額要件が48万円超133万円以下(現行38万円超123万円以下)に引き上げられ、その控除額の算定基礎となる配偶者の前年の合計所得金額も、区分ごとにそれぞれ10万円ずつ引き上げられます。

・勤労学生控除の合計所得金額要件が75万円以下(現行:65万円以下)に引き上げられます。

低未利用地の活用促進

個人が下記の要件を満たして低未利用地の譲渡(親族間譲渡を除く)をした場合、低未利用地の譲渡益から100万円が控除されます。適用の期間は令和2年7月1日から令和4年12月31日までの間になります。

要件

1.譲渡した者が個人であること。

2.低未利用土地等(都市計画区域内にある土地基本法第13条第4項に規定する低未利用土地(居住の用、業務の用その他の用途に供されておらず、又はその利用の程度がその周辺の地域における同一の用途若しくはこれ類する用途に供されている土地の利用の程度に比し著しく劣っていると認められる土地)又は当該低未利用土地の上に存する権利)であること及び譲渡の後の当該低未利用土地等の利用について、市区町村長の確認がされたものの譲渡であること。

3.譲渡の年の1月1日において所有期間が5年を超えるものの譲渡であること。

4.当該個人がその年中に譲渡をした低未利用土地等の全部又は一部について租税特別措置法第33条から第33条の3まで、第36条の2、第36条の5、第37条、第37条の4又は第37条の8に規定する特例措置の適用を受けないこと。

5.租税特別措置法施行令第23条の2に規定する当該個人の配偶者等、当該個人と特別の関係がある者への譲渡でないこと。

6.低未利用土地等及び当該低未利用土地等とともにした当該低未利用土地等の上にある資産の譲渡の対価の額の合計が500万円を超えないこと。

7.当該低未利用土地等の譲渡について所得税法第58条又は法第33条の4若しくは第34条から第35条の2までに規定する特例措置の適用を受けないこと。

8.一筆であった土地からその年の前年又は前々年に分筆された土地又は当該土地の上に存する権利の譲渡を当該前年又は前々年中にした場合において本特例措置の適用を受けていないこと。